股票私募 中国抛售443亿美债, 逼出背后最大“接盘侠”, 却不是日本、英国

华夏沪港通恒生ETF联接A为指数型-股票基金,根据最新一期基金季报显示,该基金资产配置:股票占净值比2.26%股票私募,无债券类资产,现金占净值比5.4%。基金十大重仓股如下:

根据美国财政部公布的消息来看,在今年的11月中旬,美国国债历史上首次超过360000亿美元。

这是创纪录的数字,并且在可预见的未来,还有进一步增长的趋势。

而有意思的是,在美国国债不断增加的同时,是中国、日本这些原先大量购买美国国债的国家,似乎都在减少美债持有量。

特别是中国,从今年1月到9月已经累计抛售了443亿美元债务。

那么在各大经济强国抛售美债的时候,其实背后的最大接盘侠却不是日本和英国,到底是谁接盘了呢?

一、各国央行对美元债务信心不大

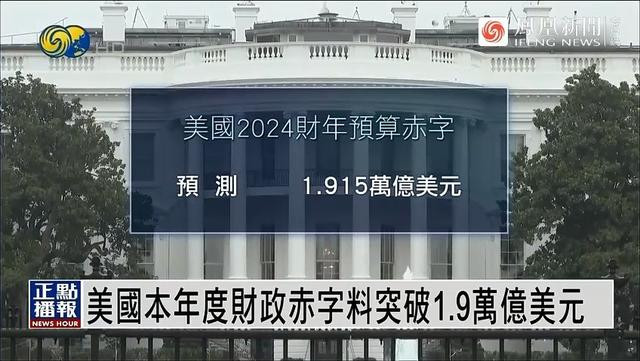

美国财政部发布的数据显示,今年的1月到11月,美国的国债上涨了6%,从一月份的340000亿美元增长到了现在的360000亿美元。

不过中国、日本等国对美债的持有量总体上来看都没有那么多。

比如说九月份的时候,中国减持了26亿美元的美债,而日本则减持了59亿美元的美债。

如果算总数的话,从今年年初到九月份,中国累计抛售的美债总数已经达到了443亿美元。

中国美债持仓总数现在都达不到8000亿美元的水平,比高位时期下降了不少。

并且美国的三大债主即中国、日本和英国,三国加起来所持有的美债也就是30000亿左右的水平,达不到美债总量的10%。

而各大主权国家,别是中国,对美债没有信心的原因可能是独远的,当然其中最重要的原因,还是美债的增长速度实在是太快了。

短短不到一年的时间就增长了20000亿美元,要知道,世界上很多国家一年的GDP都没有两万美元。

并且美国财政部所发布的预测报告也显示,按照现在的增长趋势来看,美国国债将在2027年的时候再次达到创纪录的水平。

到时候美国国债占GDP的总量达到106%以上、到了2034年的时候,这一数字可能会增长到122%。

国际基金货币组织发布的报告也认为,现在的美国政府存在高额的赤字。

不仅会给美国自己带来严重的经济影响,也会给世界经济造成冲击。

那么在这样的情况下,各国投资者大概率就会考虑美债未来能否继续稳定,自己购买的美债还能否在必要时刻兑换成现钱。

说白了,就是各大投资者对美债的信心可能会下降,那么美债就有可能会卖不出去。

而且从当前的形势上来看,美国想要还上这笔债务确实是比较难的。

美国当前的财政赤字接近20000亿美元,每年政府光在偿还美债利息方面的支出就是一个天文数字,甚至已经达到了与军费相同的水平。

与此相对的是,财政收入的增长速度却没有那么快。

也就是说,政府收入和债务增加值不成正比,那么财政赤字就有进一步扩大的可能。

而在可预见的未来,就会出现大主权投资者都不愿意继续接盘美债的情况,像现在的中国、日本、英国一样。

也是在这样的情况下,美元债务真正的接盘者出现了。

二、美债最大接盘侠是谁?

现在美国政府仍然在继续向外界发放国债,不过购买美债的主力不再是以中国、日本等为首的国际经济体,反而是美国国内的消费者。

现在总数达到360000亿的美国国债,有七成左右都是美国内部人士持有。

包括美联储、各个投资基金会、大企业、大型商业财团和少量的散户投资者,他们才是购买美元债务的主力军。

其实在美债不断增长的今天,美国国内的投资者来大量购买美债,而非是把美债放入国际社会,也是保证稳定的一种方式。

对美国来说,保持美债体系的稳定恐怕是比较重要的,那么就需要大量的美债都持有在美国人信任的投资者手中。

如果大量的美债是持有在外部投资者,特别是那些和美国关系不怎么好的国家手中,就有可能会影响美债体系的稳定。

假设日本手中持有3到5万亿美债,也就是拥有的美债总量占到了美国债务总量的10%左右。

那么这样来看,日本就确实有能力利用美债体系对美国施加压力。

因为如果日本在短期内将自己手中持有的这些美债全部都抛售进市场,就会直接拉低美债的价值。

同时也有可能会直接影响到投资者对美债的信心,造成越来越多的投资者想要大量抛售美债来止损。

最终造成挤兑风潮,自下而上的击垮美债体系。

当然日本是美国的盟友大概率不会这么做,虽然只是一种假设,但这也足够让美国提前做准备了。

现在美国抛售美债以后,主要由美联储和国内的各大投资基金来认购。

而这些基金大多也和美国政府、以及美国财政部等经济部门有着千丝万缕的联系。

而且他们也都是美国人,基本不会利用这一点去胁迫自家政府,这也就能够保证美债体系的基本稳定。

况且美联储本身就是发钱的,美国政府这边要发布一部分国债,然后要美联储认购,其实就相当于是向市场放水。

让印刷厂印出一部分钱然后给美国政府,再把这笔钱通过各种方式注入市场,如发展工业、发展科技等等,最终推动经济的增长。

在经济增长了以后,政府的税收就会增长,然后政府再拿增加的税收去偿还国债,就形成了一个正向发展模式。

说白了钱就是在美联储等经济机构与政府之间来回流转,这样的话给经济带来的影响不会那么大。

这也是现在美债的真正接盘侠反而是美国自己人的根本原因。

但这套模式存在的一个可能风险,就在于政府资金注入所带来的经济效益有多少。

假设美国政府发放国债,美联储印钱给政府,政府在市场中每投入一美元的资金,就能够创造超过1美元的经济价值,那么这样的投资就是划算的。

可一旦美国政府在市场中投入一美元,但是给经济所带来的推动作用不到这个水平,甚至只有零点几美元,这就陷入到了一个饮鸩止渴的窘境。

投钱确实可以刺激经济发展,但债务的增长和税收的增长不成正比,最后会让债务像滚雪球一样不断扩大。

就像现在的美国一样,而如何解决这个问题恐怕是一个重点。

三、中国有可能会继续抛售美债

对于其他国家会如何对待美债,我们现在不得而知。

但是从整体的角度上来讲,中国在未来还有进一步减少美债持有量的可能性,这与中美之间复杂的政治外交关系是有着直接联系的。

从数据上讲,自2022年的四月起开始,中国的美债持仓量就一直低于10000亿美元。

短短两年的时间,总体减持量就超过了2000亿美元。

在2024年一月开始,中国更是直接进行了相对少见的美债三连降,一月份减持186亿,二月份减持227亿,三月份减持了76亿,三个月减持总量接近500亿美元。

虽然之后也曾经少量增持,比如说四月份买进了33亿美元,但更多的是因为美国的经济整体有所好转。

所以少量购买美债符合中国的经济利益,但并没有扭转中国整体减持美债的大趋势。

中国本身就是主要的世界经济体,所以中国的一举一动,也会受到其他国家的主权基金和各国散户投资者的关注。

中国的减持是会带来一些经济影响的,所以其他的一些主权国家对美债的持有量也大多整体有所减少。

而且美国政府那边释放出来的一些信号也不怎么乐观,比如美国财政部在今年9月10日招标,发布了580亿美元的三年期美债。

但是中标利率仅有3.44%,是近两年以来的最低水平。

要知道,八月份发放美债的时候标准利率还高达3.8%,投标倍数也达到了2.66%。

美国财政部压低美债利率的本质,实际上就是政府的经济状况,可能不像外界想象中的那么好。

政府偿还债务的压力比较大,所以不敢继续发布高利息的国债,那么在这样的情况下,也同样有可能会影响到投资者对美债的热情。

今年最后三个月的数据如何尚且不得而知,但是中国仍然有可能整体上减少美债持有量。

除非美债的利息能够上涨,或者是新当选的特朗普能够找到办法化解美债危机。

结语

从数据的角度上来讲,中国、日本等国家对美债的信心显然不强,今年九月份的时候,中日等国再次少量减持了美债。

而从今年的整体数据来讲,中国减持的美债总数在400亿美元以上,并且未来还有进一步减少持有量的趋势。

中国这么做,也是充分考虑了经济需求。

如果美国想让中国持有更多的美债,首先要做的就是化解国内的债务危机,证明美国能够偿还得起所有的美债。

但从美国政府的行动上来看,他们反而在减少美债的利率,这可不算是一个很好的消息。

[免责声明]文章的时间、过程、图片均来自于网络,文章旨在传播正能量,无低俗等不良引导,请观众勿对号入座,并上升到人身攻击等方面。理性看待本事件,切勿留下主观臆断的恶意评论,互联网不是法外之地。本文如若真实性存在争议、事件版权或图片侵权问题,请及时联系作者,我们将予以删除。

参考资料:

简易财经2024-11-20中国抛售443亿美债,逼出背后最大“接盘侠”,却不是日本、英国

英财说2024-11-21美债突破36万亿,最大“接盘侠”现身,不是日本、英国

关权教授2024-08-28 中方累抛5198亿美债股票私募,逼出背后最大接盘侠,竟不是日本、英国